นายปุณยวัจน์ ศรีสิงห์ นักเศรษฐศาสตร์อาวุโส ศูนย์วิจัยเศรษฐกิจและธุรกิจ (SCB EIC) กล่าวในหัวข้อ “ศึกภาษีทรัมป์: ถอดบทเรียนและกลยุทธ์สำหรับ SMEs” ว่า สหรัฐฯ ประกาศขึ้นภาษีนำเข้าในวันที่ 2 เม.ย. แรงกว่าคาด และให้ทยอยมีผลภายในสัปดาห์ต่อมา ปัจจุบันมาตรการภาษีสหรัฐฯ ครอบคลุมทั้ง Universal Tariffs อัตรา 10% สินค้าทุกประเทศที่มีผล 5 เม.ย., Reciprocal Tariffs อัตราแตกต่างกัน 60 ประเทศหรือกลุ่มเศรษฐกิจที่เกินดุลการค้าสหรัฐฯ สูงมีผล 9 เม.ย (แต่ล่าสุดประกาศเลื่อนออกไป 90 วันยกเว้น จีน) และ Specific Tariffs s รายสินค้าหรือรายประเทศ

“สหรัฐฯ ขึ้นภาษีนำเข้าทั่วโลกเฉลี่ย 16% เอเชียและอาเซียนโดนอัตรารุนแรงกว่าที่ 21% และ 33% ตามสูตรคำนวณของทำเนียบขาวที่คิดบนพื้นฐานการขาดดุลการค้า โดยไทยโดนอัตราสูงกว่าที่ 36% ติดอันดับ 20 จาก 185 ประเทศคู่ค้าสหรัฐฯ อย่างไรก็ดี ปีนี้ทุกประเทศโดน 10% แน่นอน แต่ภาษีตอบโต้ 36% ที่ไทยโดน เชื่อว่าจะสามารถเจรจาต่อรองได้บ้าง ส่วนโอกาสที่ทรัมป์จะขึ้นภาษีไทยมากกว่า 36% เป็นไปได้น้อย ต้องจับตาจีนที่โดนภาษีแรงกว่าคาด และยังไม่รู้ว่าจะจบที่เท่าไร ซึ่งจะทำให้เศรษฐกิจจีนชะลอ และสินค้าจีนจะทะลักเข้ามาในอาเซียนมากขึ้น” นายปุณยวัจน์ กล่าว

ดังนั้น ภาพเศรษฐกิจโลกในปีนี้มีแนวโน้มชะลอตัวลงจากนโยบาย Trump 2.0 และการตอบโต้ของประเทศคู่ค้า เร่งให้ความไม่แน่นอนโลกสูงขึ้น โดยเฉพาะด้านการค้าระหว่างประเทศซึ่งจะกระทบต่อการตัดสินใจเชิงธุรกิจ รวมถึงการลงทุน

ผลทางตรง-อ้อม ต่อเศรษฐกิจไทย

สำหรับผลกระทบต่อเศรษฐกิจไทยจากนโยบาย Tariff ใหม่ของสหรัฐฯ จะส่งผลทั้งผลกระทบทางตรงและทางอ้อม สงครามการค้าเป็นปัจจัยภายนอกสำคัญที่จะกระทบทิศทางเศรษฐกิจไทยในระยะข้างหน้า ทั้งนี้ เนื่องจากสินค้าส่งออกไทยไปสหรัฐฯ มีแนวโน้มได้รับผลกระทบทางตรงรุนแรง เนื่องจากไทยพึ่งพาตลาดสหรัฐฯ สูง Top 11 ของสินค้าส่งออกไทยไปสหรัฐฯ ในสัดส่วนกว่า 80% จะโดนอัตราภาษีสูงกว่าประเทศคู่แข่ง

“การส่งออกไทย มีแนวโน้มได้รับผลกระทบทางอ้อมสูงเช่นกัน เพราะกระจุกตัวในประเทศที่ถูกตั้งกำแพงภาษีสูงจึงเสี่ยงต่อการชะลอตัวของเศรษฐกิจประเทศคู่ค้าหลัก จากความต้องการสินค้าขั้นปลายของไทยลดลง, ความต้องการสินค้าขั้นต้นและขั้นกลางของไทยในห่วงโซ่การผลิตโลกลดลง, การแข่งขันในตลาดโลกสูงขึ้น และประเทศคู่ค้าอาจนำเข้าสินค้าสหรัฐฯ เพิ่มขึ้นเพื่อลดการเกินดุล” นายปุณยวัจน์ กล่าว

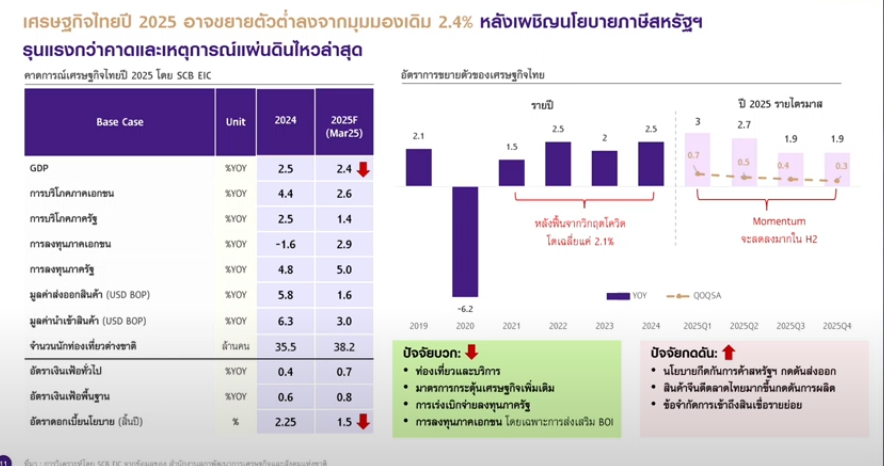

นายปุณยวัจน์ กล่าวว่า จากการที่เศรษฐกิจไทยมีแนวโน้มได้รับผลกระทบสูงจากสงครามการค้า ทั้งทางตรงและอ้อม ไทยพึ่งพาตลาดสหรัฐฯ มากขึ้น และนำเข้าสินค้าจีนมากขึ้นด้วย หลังจากจีนทยอยลดการพึ่งพาตลาดสหรัฐฯ จึงมองว่าเศรษฐกิจไทยปี 68 อาจขยายตัวต่ำลงจากมุมมองเดิม 2.4% หลังเผชิญนโยบายภาษีสหรัฐฯ รุนแรงกว่าคาด และจากเหตุการณ์แผ่นดินไหวล่าสุดด้วย

โดยมองว่ามีโอกาสที่ในไตรมาส 3-4/68 ไทยจะเจรจาสหรัฐฯ ไม่ได้ผลหรือได้ผลน้อย ซึ่งช่วงครึ่งหลังของปีมีโอกาสสูงที่เศรษฐกิจไทยจะโตแค่ 1% SCB EIC จึงยังอยู่ระหว่างการประเมินผลกระทบล่าสุดจากนโยบายทรัมป์ ที่เลื่อนเก็บภาษีออกไป 90 วัน และจะปรับประมาณการณ์ GDP ลง โดยเชื่อว่าเศรษฐกิจไทยต่ำกว่า 2% แน่นอน

“เศรษฐกิจไทยปีนี้เหมือนกลิ้งลงเขา ซึ่งมีความเปราะบางอยู่ก่อนแล้วตั้งแต่หลังโควิด-19 ที่ผ่านมา ทั้งหนี้ครัวเรือนที่สูงเกือบ 90% กดดันการบริโภคภาคเอกชนไทย แม้จะมีการกระตุ้นเศรษฐกิจจากภาครัฐก็ตาม นอกจากนี้ ภาคธุรกิจยังเปราะบาง มี Zombie firm โดยเฉพาะ SME ในอนาคตมีความกังวลมากขึ้นว่า เพดานหนี้สาธารณะและงบประมาณต่าง ๆ ที่จะมากระตุ้นเศรษฐกิจ ช่วยเหลือประชาชน ก็จะมีความจำกัดมากขึ้น ดังนั้น แนวโน้มเศรษฐกิจต่อไปในระยะข้างหน้าก็จะเติบโตได้ช้าไปอีก” นายปุณยวัจน์ กล่าว

ดังนั้น ไทยต้องเร่งรับมือผลกระทบนโยบาย Trump 2.0 และเพิ่มความสามารถในการแข่งขัน ผ่านบทบาทเชิงรุกของภาครัฐ เพื่อเอื้อให้ภาคธุรกิจไทยปรับตัวต่อความเสี่ยงใหม่จากภายนอกและความอ่อนแอภายใน ทั้งในระยะสั้นและระยะยาว ดังนี้

1. ระยะสั้น

– เจรจาการค้า/ เตรียมแผนลดผลกระทบ: เจรจาบนพื้นฐานการบูรณาการข้อมูลภาครัฐ/ เอกชน, กระจายตลาดใหม่ เร่งข้อตกลง FTA และสร้างความร่วมมือห่วงโซ่อุปทานในภูมิภาคอาเซียน

– แก้ปัญหาการแข่งขันไม่เป็นธรรมจากสินค้านำเข้า/ ธุรกิจต่างชาติ: เข้มงวดกับสินค้านำเข้าผิดกฎหมาย/ เลี่ยงภาษี และมาตรการป้องกันการทุ่มตลาด/ การแข่งขันไม่เป็นธรรม

– กรอบนโยบายมหภาคสนับสนุนการปรับโครงสร้างทางเศรษฐกิจ: ผ่อนคลายภาวะการเงินตึงตัว และการใช้จ่ายภาครัฐแบบ Targeted

2. ระยะกลาง/ยาว

– Enhance Competitiveness: ปรับโครงสร้างอุตสาหกรรม เพิ่มมูลค่าด้วยนวัตกรรมและเทคโนโลยี, ยกระดับขีดความสามารถทักษะแรงงานและผู้ประกอบการ เพิ่มรายได้อย่างยั่งยืน และลดกฎเกณฑ์ภาครัฐที่เป็นอุปสรรคต่อธุรกิจ เพื่อลดต้นทุนและเอื้อต่อการปรับตัวของภาคธุรกิจ

– FDI Benefit: ทบทวนเกณฑ์ส่งเสริมลงทุนต่างชาติ ไทยได้ประโยชน์จริงในห่วงโซ่อุปทาน

ด้าน น.ส.โชติกา ชุ่มมี ผู้จัดการกลุ่มธุรกิจสินค้าเกษตรและอุตสาหกรรมการผลิต SCB EIC กล่าวว่า ภาคธุรกิจไทยจะถูกกระทบจากนโยบายภาษีศุลกากรตอบโต้ (Reciprocal tariffs) ของสหรัฐฯ ผ่านช่องทางต่าง ๆ ที่หลากหลาย ทั้งผลกระทบทางตรง ทางอ้อม เชิงบวกและเชิงลบ

สำหรับกลุ่มสินค้าที่จะได้รับผลกระทบสูง ส่วนใหญ่เป็นสินค้าที่พึ่งพาตลาดสหรัฐฯ สูง และมีโอกาสสูญเสียส่วนแบ่งตลาดให้กับคู่แข่ง สินค้าขั้นกลางและขั้นปลายที่พึ่งพาอุปสงค์จากจีนสูง ถูกกระทบจาก Global slowdown หรือต้องเจอปัญหาสินค้าจีนทะลักเข้าไทยรุนแรงขึ้น

โดยตัวอย่างระดับผลกระทบต่อสินค้าสำคัญของไทยจากนโยบายภาษีตอบโต้ของ Trump 2.0 ได้แก่

– High impact ได้แก่ ชิ้นส่วนยานยนต์/ยางล้อ/จักรยานยนต์, เซมิคอนดักเตอร์, คอมพิวเตอร์, HDD, ผลิตภัณฑ์พลาสติก เหล็ก, เครื่องใช้ไฟฟ้า อุปกรณ์สื่อสาร, แผ่นวงจรพิมพ์และชิ้นส่วนอิเล็กทรอนิกส์, อุปกรณ์ไฟฟ้า สายไฟ/สายเคเบิล, ยางพาราและไม้ยางพารา, สินค้าประมง โดยเฉพาะกุ้ง, สิ่งทอ, แผงโซลาร์เซลล์และชิ้นส่วนประกอบ และถุงมือยาง

– Moderate impact ได้แก่ มันสำปะหลัง น้ำตาล ปาล์มน้ำมัน ผักผลไม้สด/ แปรรูป, เนื้อสัตว์, อาหารสำเร็จรูป/ อาหารแปรรูป/ อาหารทะเลแปรรูปอื่น ๆ, ยานยนต์, เม็ดพลาสติก, ถุงมือยาง, อาหารสัตว์เลี้ยงและอาหารปศุสัตว์ และบรรจุภัณฑ์โลหะและกระดาษ

– Low impact ได้แก่ ข้าว, นมและผลิตภัณฑ์นม และเครื่องดื่ม

“การส่งออกสินค้าสำคัญของไทยมีแนวโน้มหดตัวในช่วง 10 เดือนที่เหลือ (มี.ค.-ธ.ค.) จากผลของ Reciprocal tariffs และเศรษฐกิจโลกที่ชะลอตัว แรงฉุดสำคัญมาจากสินค้าหมวดอิเล็กทรอนิกส์ ชิ้นส่วนยานยนต์ และปิโตรเคมี” น.ส.โชติกา กล่าว

น.ส.โชติกา กล่าวว่า Reciprocal tariffs จะกระทบภาคธุรกิจรุนแรงและชัดเจนมากขึ้นเรื่อย ๆ ตามระยะเวลา โดย SCB EIC ประเมินว่า Reciprocal tariffs ที่ระดับ 36% จะทำให้มูลค่าการส่งออกสินค้าไทยไปสหรัฐฯ ลดลงสะสมราว 8.1 แสนล้านบาท เมื่อบังคับใช้ครบ 5 ปี

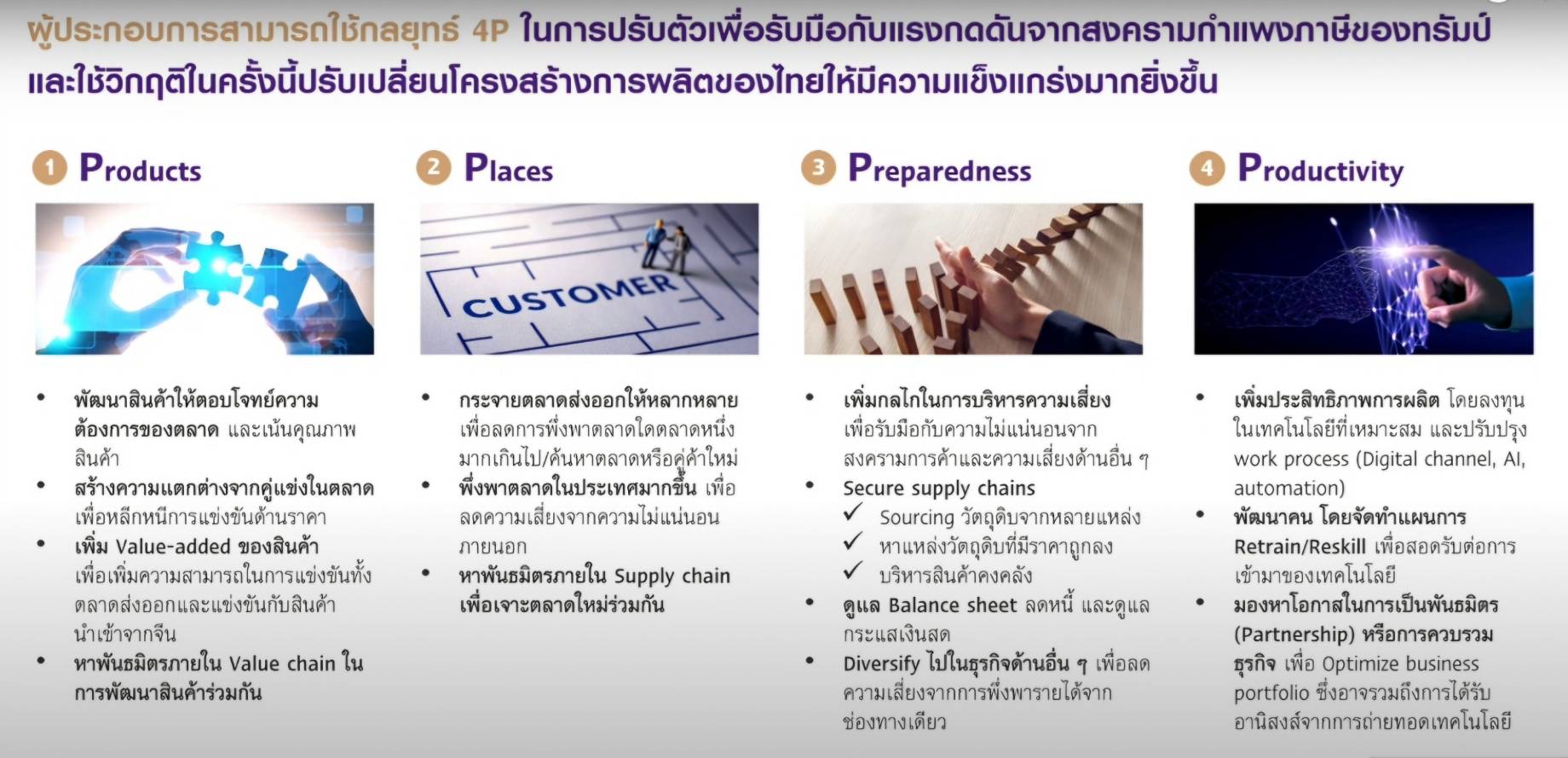

ดังนั้น ผู้ประกอบการสามารถใช้กลยุทธ์ 4P ในการปรับตัวเพื่อรับมือกับแรงกดดันจากสงครามกำแพงภาษีของทรัมป์ และใช้วิกฤตในครั้งนี้ปรับเปลี่ยนโครงสร้างการผลิตของไทยให้มีความแข็งแกร่งมากยิ่งขึ้น ดังนี้

1. Products

– พัฒนาสินค้าให้ตอบโจทย์ความต้องการของตลาด และเน้นคุณภาพสินค้า

– สร้างความแตกต่างจากคู่แข่งในตลาด เพื่อหลีกหนีการแข่งขันด้านราคา

– เพิ่ม Value-added ของสินค้า เพื่อเพิ่มความสามารถในการแข่งขัน ทั้งตลาดส่งออก และแข่งขันกับสินค้านำเข้าจากจีน

– หาพันธมิตรภายใน Value chain ในการพัฒนาสินค้าร่วมกัน

2. Places

– กระจายตลาดส่งออกให้หลากหลาย เพื่อลดการพึ่งพาตลาดใดตลาดหนึ่งมากเกินไป/ ค้นหาตลาดหรือคู่ค้าใหม่

– พึ่งพาตลาดในประเทศมากขึ้น เพื่อลดความเสี่ยงจากความไม่แน่นอนภายนอก

– หาพันธมิตรภายใน Supply chain เพื่อเจาะตลาดใหม่ร่วมกัน

3. Preparedness

– เพิ่มกลไกในการบริหารความเสี่ยง เพื่อรับมือกับความไม่แน่นอนจากสงครามการค้าและความเสี่ยงด้านอื่น ๆ

– Secure supply chains: Sourcing วัตถุดิบจากหลายแหล่ง, หาแหล่งวัตถุดิบที่มีราคาถูกลง และบริหารสินค้าคงคลัง

– ดูแล Balance sheet ลดหนี้ และดูแลกระแสเงินสด

– Diversify ไปในธุรกิจด้านอื่น ๆ เพื่อลดความเสี่ยงจากการพึ่งพารายได้จากช่องทางเดียว

4. Productivity

– เพิ่มประสิทธิภาพการผลิต โดยลงทุนในเทคโนโลยีที่เหมาะสม และปรับปรุง work process (Digital channel, Al, Automation)

– พัฒนาคน โดยจัดทำแผนการ Retrain/Reskill เพื่อสอดรับต่อการเข้ามาของเทคโนโลยี

– มองหาโอกาสในการเป็นพันธมิตร (Partnership) หรือการควบรวมธุรกิจ เพื่อ Optimize business portfolio ซึ่งอาจรวมถึงการได้รับอานิสงส์จากการถ่ายทอดเทคโนโลยี

“ในระยะสั้นที่ภาคส่งออกจะรับมือกับภาษีครั้งนี้ ต้องดูว่าสินค้าเรามีแต้มต่อหรือไม่ ถ้าสินค้าเรามีความพิเศษเราอาจไม่ต้องทำอะไรเลย และคงราคาขายของเรา เพราะอย่างไรสหรัฐฯ ก็ต้องซื้อ แต่ถ้าสินค้าเราเป็นสินค้าที่สามารถทดแทนได้ง่าย ถ้ามาร์จินหนา ก็อาจลดราคาลงมาเล็กน้อย และอาจต้องหาช่องทางจากกรอบ FTA ร่วมด้วย” น.ส.โชติกา กล่าว

โดย สำนักข่าวอินโฟเควสท์ (10 เม.ย. 68)

Tags: SCB EIC, ปุณยวัจน์ ศรีสิงห์, ภาษีศุลกากรตอบโต้, เศรษฐกิจไทย