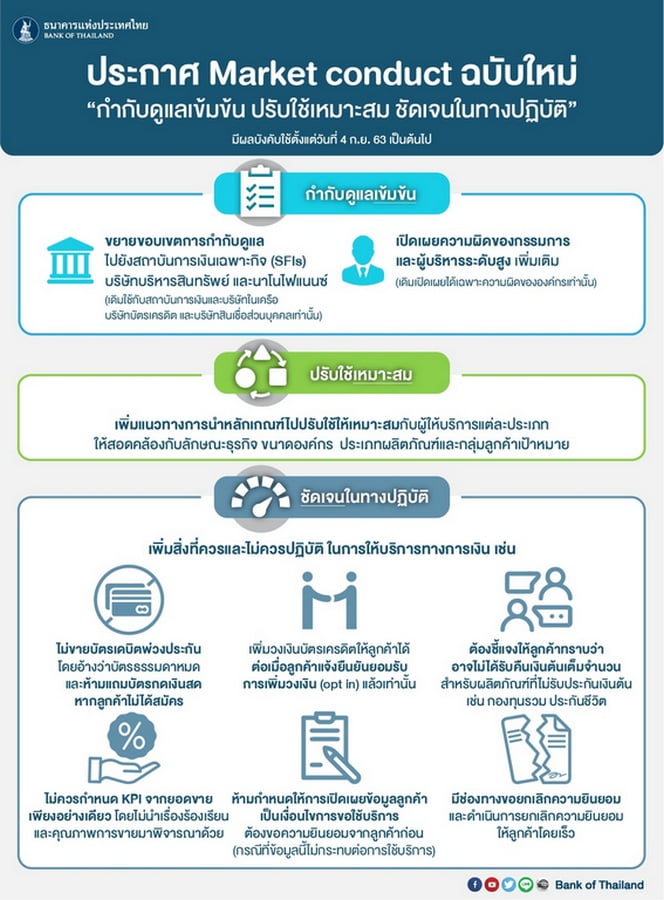

นางธัญญนิตย์ นิยมการ ผู้ช่วยผู้ว่าการ สายกำกับสถาบันการเงิน 2 ธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยว่า ธปท. ได้ปรับปรุงประกาศ เรื่อง การบริหารจัดการด้านการให้บริการแก่ลูกค้าอย่างเป็นธรรม (market conduct) ให้มีความชัดเจนและเหมาะสมกับลักษณะธุรกิจของผู้ให้บริการทางการเงินมากขึ้น รวมทั้งขยายการกำกับดูแลให้ครอบคลุมถึงสถาบันการเงินเฉพาะกิจ บริษัทบริหารสินทรัพย์ และผู้ประกอบธุรกิจสินเชื่อรายย่อยเพื่อการประกอบอาชีพภายใต้การกำกับ (นาโนไฟแนนช์) ด้วย โดยประกาศฉบับใหม่นี้ มีผลบังคับใช้แล้วตั้งแต่วันที่ 4 กันยายน 2563

อนึ่ง ตั้งแต่ต้นปี 2561 ธปท. ได้ออกประกาศ market conduct ให้สถาบันการเงิน บริษัทในกลุ่มธุรกิจทางการเงิน ผู้ประกอบธุรกิจบัตรเครดิต และผู้ประกอบธุรกิจสินเชื่อส่วนบุคคลภายใต้การกำกับถือปฏิบัติ

โดยประกาศ market conduct ฉบับใหม่นี้ นอกจากจะยังคงเน้นให้ผู้ให้บริการทางการเงินต้องให้ความสำคัญกับการบริหารจัดการระบบงาน 9 ระบบที่เกี่ยวข้องกับการให้บริการลูกค้าตั้งแต่ต้นจนจบกระบวนการแล้ว จะเพิ่มแนวทางการนำหลักเกณฑ์ไปปรับใช้ให้เหมาะสมกับผู้ให้บริการทางการเงินแต่ละประเภท (proportionality approach) เพื่อให้สอดคล้องกับลักษณะธุรกิจ ขนาดองค์กร ประเภทผลิตภัณฑ์ และกลุ่มลูกค้าเป้าหมาย

รวมทั้งปรับปรุงให้มีความชัดเจนมากขึ้นในทางปฏิบัติ โดยเพิ่มตัวอย่างที่ควร และไม่ควรปฏิบัติ เช่น การกำหนด KPI ควรพิจารณาปัจจัยคุณภาพการขาย และเรื่องร้องเรียนที่เกี่ยวข้องเพิ่มเติมจากยอดขายด้วย สำหรับการขายผลิตภัณฑ์ที่ไม่รับประกันเงินต้น เช่น กองทุนรวมและประกันชีวิต ต้องชี้แจงและย้ำให้ลูกค้าทราบถึงกรณีที่อาจไม่ได้รับคืนเงินต้นเต็มจำนวนด้วย

นอกจากนี้ ยังได้ปรับแนวทางการขอความยินยอมกรณีเปลี่ยนแปลงเงื่อนไขการให้บริการที่ทำให้ลูกค้ามีภาระหรือความเสี่ยงเพิ่มเติม เช่น การปรับเพิ่มวงเงินบัตรเครดิต โดยเปลี่ยนแนวทางจากเดิมที่หากลูกค้าไม่ปฏิเสธจะถือว่าลูกค้ายอมรับการเพิ่มวงเงินนั้น (opt out) เป็นต้องให้ลูกค้าแจ้งยืนยันยอมรับการเพิ่มวงเงิน (opt in) แล้วเท่านั้น

หรือในการออกบัตรเครดิตให้ลูกค้า ผู้ให้บริการทางการเงินไม่สามารถแถมบัตรกดเงินสดให้ลูกค้า โดยที่ลูกค้าไม่ได้ขอสมัครบัตรกดเงินสดดังกล่าว ตลอดจนยังกำหนดให้ ธปท. สามารถเปิดเผยรายชื่อกรรมการ และ/หรือผู้บริหารระดับสูงที่ถูกเปรียบเทียบปรับจากการที่ไม่สามารถปฏิบัติตามหลักเกณฑ์ market conduct ได้ด้วย

นางธัญญนิตย์ กล่าวเพิ่มเติมว่า ในช่วงวิกฤตโควิด-19 ที่ภาคธุรกิจและประชาชนจำนวนไม่น้อยได้รับผลกระทบ บางกลุ่มตกงานจนขาดรายได้ บางกลุ่มอาจมีรายได้ลดลง และประสบปัญหาในการชำระหนี้ ธปท. จึงได้ผ่อนคลายหลักเกณฑ์ ออกมาตรการ และขอความร่วมมือจากผู้ให้บริการทางการเงินทุกกลุ่มมาเป็นระยะ เช่น การปรับลดอัตราดอกเบี้ยบัตรเครดิตและสินเชื่อส่วนบุคคลภายใต้การกำกับ การพักชำระหนี้เงินต้น และ/หรือดอกเบี้ย ควบคู่ไปกับการให้ความสำคัญกับการกำกับดูแลด้าน market conduct อย่างต่อเนื่อง เพื่อให้ประชาชนยังคงได้รับบริการทางการเงินอย่างเป็นธรรม

อย่างไรก็ดี ในด้านของผู้ให้บริการทางการเงิน ควรมีการดูแลปัญหาของลูกหนี้ที่ได้รับผลกระทบ รวมถึงแก้ไขปัญหาเรื่องร้องเรียนอย่างเหมาะสมและเป็นธรรม โดยเฉพาะการปรับโครงสร้างหนี้ ซึ่งเป็นเรื่องสำคัญที่ ธปท. ติดตามอย่างใกล้ชิด เพราะความสำเร็จจากการปรับโครงสร้างหนี้อย่างจริงจัง จะมีความสำคัญต่อเศรษฐกิจไทยในระยะต่อไป

โดย สำนักข่าวอินโฟเควสท์ (11 ก.ย. 63)

Tags: market conduct, ธนาคารแห่งประเทศไทย, ธปท., ธัญญนิตย์ นิยมการ, บริษัทบริหารสินทรัพย์, สถาบันการเงินเฉพาะกิจ, เศรษฐกิจไทย