ขานรับปัจจัยบวกสหรัฐ-จีนบรรลุข้อตกลงการค้าเฟสแรก, ความสำเร็จ Brexit, พ.ร.บ.งบประมาณปี 63 ผ่านวาระ 2-3 และ เป็นช่วง บจ.ประกาศจ่ายปันผล

นายถนอมศักดิ์ สหรัตน์ชัย ผู้ช่วยกรรมการผู้จัดการอาวุโส ฝ่ายวิเคราะห์หลักทรัพย์ บล.เคที ซีมิโก้ (KTZ) เปิดเผยว่า งานสัมมนา “Investment Outlook 1Q20 : น้ำขึ้นให้รีบตัก ลงทุนหุ้นปันผลสูงก่อนตลาดจะวาย” โดยทีมนักวิเคราะห์ KTZ ซึ่งจัดขึ้นเมื่อวันที่ 11 ม.ค.ที่ผ่านมา ได้ให้มุมมองด้านปัจจัยที่ส่งผลต่อภาวะการลงทุนไทยในช่วงไตรมาส 1/63 ซึ่งคาดว่าจะเป็นไตรมาสที่ดัชนีฯจะปรับตัวดีสุดของปี โดยอิงสถิติย้อนหลัง 5 ปีที่ผ่านมา ให้ผลตอบแทนเฉลี่ย +3.6%

เนื่องจากเป็นช่วงที่มีข่าวดีทั้งจากภายในและภายนอกประเทศ ได้แก่ ความสำเร็จของการแยกตัวของอังกฤษออกจากสหภาพยุโรป ( Brexit), การบรรลุข้อตกลงการค้าเฟสแรกระหว่างสหรัฐและจีน, การที่สภาผู้แทนราษฎรผ่านร่างพ.ร.บ.งบประมาณรายจ่ายประจำปีงบประมาณ พ.ศ.2563 วาระ 2 และ วาระ3

นอกจากนี้ ยังเป็นช่วงที่บริษัทจดทะเบียน (บจ.) ประกาศจ่ายเงินปันผลประจำปีด้วยอัตราผลตอบแทนเฉลี่ย 4% และประมาณการเติบโตของกำไรบจ. ในปีนั้น ๆ สูงที่สุดของปี เป็นปัจจัยสนับสนุนตลาด ส่วนหุ้นที่แนะนำลงทุน ได้แก่ หุ้นปันผลสูง ที่มีอัตราผลตอบแทนมากกว่า 4% ได้แก่ LH, TCAP, TISCO, JASIF, DIF และแนะลงทุนในหุ้นที่มีประเด็น ได้แก่ BBL, CPF, CK และ BCH

“มุมมองตลาด คาดว่าดัชนีฯ ปรับสูงขึ้น โดยมีเป้าหมายที่ 1,620/1,660 จุด แนวรับอยู่ที่ 1,550/1,500 จุด โดยมีปัจจัยสนับสนุนจากความเสี่ยงโลกที่ผ่อนคลายไปในทางที่ดี ไม่ว่าจะเป็นการเซ็นสัญญาการค้าเฟสแรกระหว่างจีนกับสหรัฐ ปัญหา Brexit การผ่านร่างวาระ 2-3 งบประมาณรายจ่ายปี 2563 ที่ล่าช้า และการประกาศจ่ายเงินปันผลปี 2562 ของบริษัทจดทะเบียน ฯลฯ” นายถนอมศักดิ์ กล่าว

นายถนอมศักดิ์ กล่าวอีกว่า แต่ตลาดยังคงมีความเสี่ยง ได้แก่ รายงานตัวเลขเศรษฐกิจและผลกำไรบริษัทจดทะเบียนที่แย่กว่าคาดการณ์ และแรงขายของนักลงทุนต่างชาติที่ปรับสูงขึ้นหากหลายปัจจัยโลกไม่คลี่คลายในทางที่ดี ฯลฯ การที่ฝ่ายค้านจะยื่นขอเปิดอภิปรายไม่ไว้วางใจรัฐบาล จะเพิ่มความเสี่ยงระยะสั้น เนื่องจากเสียงของพรรคร่วมรัฐบาลมีคะแนนปริ่มน้ำ

การปรับลดเป้าหมายเติบโตเศรษฐกิจไทยปี 62-63 โดย KTZ ปรับลดเป้าหมายเติบโตเหลือ 2.5% และ 2.8% ตามลำดับ เทียบกับเดิมที่เติบโต 2.7% และ 3.2% ตามลำดับ รวมถึงการจับตารายงานตัวเลขการขยายตัวทางเศรษฐกิจไตรมาส 4/62 และปี 2562 ของประเทศขนาดใหญ่ของโลก อาทิ จีน สหรัฐฯ สหภาพยุโรป (อียู) ญี่ปุ่น ฯลฯ

สำหรับประเด็นบวกต่อตลาด จากปัจจัยต่างประเทศ มาจากการรายงานตัวเลขภาคการผลิตโลก มีแนวโน้มฟื้นตัวตามลำดับ สะท้อนเศรษฐกิจโลกมีความเสี่ยงต่ำที่จะเข้าสู่ภาวะถดถอยในปี 2563, การเซ็นสัญญาการค้าเฟสแรกระหว่างจีนกับสหรัฐฯ

ส่วนภายในประเทศมาจากการประกาศจ่ายเงินปันผลประจำปี 2562 ของบริษัทจดทะเบียน คาดว่าจะมีบริษัทจำนวนมากให้ยิลด์ปันผลสูง 3-5% และการที่สภาผู้แทนราษฎร และวุฒิสภาพิจารณาผ่านร่าง พ.ร.บ.งบประมาณปี 2563 วงเงิน 3.2 ล้านล้านบาท ก่อนนำเสนอให้นายกรัฐมนตรีทูลเกล้าฯ คาดว่าจะเป็นวันที่ 27 ม.ค.63

ส่วนปัจจัยที่ต้องจับตา คือ ตลาดจะให้ความสนใจต่อตัวแทนของพรรคเดโมแครตที่จะเข้ามาเป็นคู่แข่งชิงกับประธานาธิบดีโดนัลด์ ทรัมป์ ของพรรครีพับลิกัน ภายหลังจากหลายรัฐในสหรัฐฯ เริ่มต้นกระบวนการเลือกคณะผู้จัดตั้ง (Electoral College) โดยจะมีความเสี่ยงเชิงลบต่อตลาด หากนาง Elizabeth Warren ได้รับการคัดเลือก, ผลการเจรจา Brexit ระหว่างสหภาพยุโรปและสหราชอาณาจักร, MSCI รายงานผลการทบทวนประจำไตรมาสวันที่ 12 ก.พ.63 และการรายงานผลประชุมของธนาคารกลางทั่วโลก ทั้ง สหรัฐฯ ยุโรป อังกฤษ ญี่ปุ่น และไทย

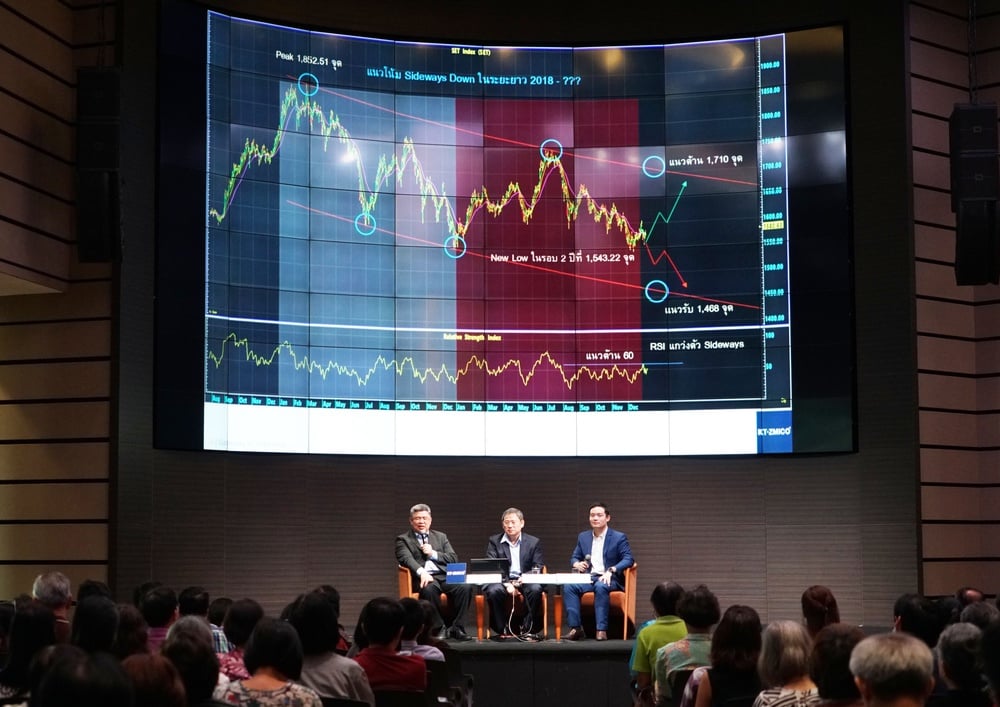

ด้านนายเจริญ เอี่ยมพัฒนธรรม ผู้อำนวยการ ฝ่ายวิเคราะห์หลักทรัพย์ บล. เคที ซีมิโก้ กล่าวว่า มุมมองการลงทุนทางเทคนิคคอล ดัชนีในภาพรวมใหญ่ยังคงแนวโน้มเคลื่อนไหว Sideways Down หลังจากทำ All Time High ที่ 1,852.51 จุด ซึ่งดัชนีอยู่ในทิศทางดังกล่าวมาตลอด 2 ปี โดยมีแนวรับ 1,468 จุด และแนวต้าน 1,710 จุด การฟื้นตัวของดัชนีที่จะกลับขึ้นไปหาแนวต้านใหญ่นั้น ดัชนีจะต้องสามารถผ่านแนวต้าน 1/3 ของ Fibonacci ที่ 1,651 จุดให้ได้ก่อน ส่วนการปรับตัวลงนั้น ก็ไม่ได้มองว่าดัชนีจะไหลลงไปแบบรวดเดียว และจะมีรีบาวด์สลับเข้ามาเป็นช่วง ๆ เพราะดัชนีได้มีแนวรับหนาแน่นเช่นกัน ไล่เรียงตั้งแต่แนวรับ 1,546 จุด, แนวรับเส้น EMA 75 เดือนที่ 1,522 จุด

สำหรับแนวโน้มในระยะสั้น ดัชนียังมีโอกาสขึ้นทดสอบแนวต้าน 1,605 จุด ถ้าผ่านจุดนี้สำเร็จ จะเร่งให้ดัชนีขยับขึ้นมาที่ 1,620-1,643 จุด ซึ่งจะเปิดโอกาสให้ดัชนีมีการฟื้นตัวจริงจังตามมาได้ ขณะที่ดัชนีจะมีแนวรับย่อยที่ 1,580 และ 1,565 จุด กลยุทธ์การลงทุน เน้นไปที่ ลงซื้อ ขึ้นขาย

แนวโน้มตลาด TFEX

นายภมร สุวรรณสาครกุล ผู้อำนวยการฝ่าย บล.เคที ซีมิโก้ กล่าวว่า การลงทุนในตลาดสินค้า TFEX หรือตราสารอนุพันธ์ ได้แนะนำซื้อ Call Options เพื่อลุ้นทำกำไรภายในเดือน ม.ค.หากอิงจากสถิติ SET จะให้ผลตอบแทนเป็นบวกในเดือน ม.ค.ในช่วง 5 ปีที่ผ่านมาเฉลี่ย +3.6% แต่การเก็งกำไรด้วย SET50 ฟิวเจอร์ส อาจมีความเสี่ยงในการถูกเรียกหลักประกันเพิ่ม (Margin call) หากดัชนีเคลื่อนไหวผิดทาง ดังนั้น สำหรับคนที่รับความเสี่ยงได้และมีการจัดสรรเงินลงทุนออกมาเพื่อ Long Options (ไม่มีความเสี่ยงถูก Margin Call) สามารถทำกำไรเมื่อดัชนีปรับตัวเข้าโซน 1,100 จุด

ส่วนยอดซื้อขายต่างชาติบน SET50 ฟิวเจอร์ส มีนัยต่อทิศทางตลาด ซึ่งตัวเลขซื้อขายสุทธิบน SET50 ฟิวเจอร์ส ของต่างชาติจะมีผลต่อการปรับตัวของ SET50 ในวันถัดมา จากการ Back test 19 ครั้ง (ปี 2556-2562) พบว่าหากต่างชาติ Short สุทธิตั้งแต่ 2 หมื่นสัญญาขึ้นไป ในวันถัดมา (T+1) SET50 มีโอกาส 68% ที่จะปรับลดลงเฉลี่ย 7 จุด (Max -19 จุด)

หุ้นอ้างอิงที่มีโอกาสถูก List เข้าเทรดบนกระดาน Stock futures ในปี 63 ได้แก่ AWC, OSP, TOA, M ซึ่งถือเป็นหุ้นที่มี Market Cap. สูงกว่า 6 หมื่นล้านบาท มีสภาพคล่องสูง และมีความผันผวน อย่างไรก็ดี TFEX นั้นไม่ได้มีเกณฑ์ชัดเจนเกี่ยวกับเวลาและเงื่อนไขในการคัดเลือก

โดย สำนักข่าวอินโฟเควสท์ (13 ม.ค. 63)

Tags: SET, ตลาดหุ้น, ตลาดหุ้นไทย, หุ้นไทย