ในช่วงไม่กี่ปีที่ผ่านมา เราได้เห็นบริษัทจดทะเบียนในตลาดหุ้นไทยหลายแห่งใช้กลยุทธ์การ Spin-off ด้วยการแยกบริษัทลูกเสนอขายหุ้นต่อประชาชนทั่วไป (IPO) แล้วนำเข้าจดทะเบียนในตลาดหลักทรัพย์ฯ เพื่อ “Unlock Value” หรือปลดล็อกมูลค่าของกิจการให้กับตนเองในฐานะบริษัทแม่

กลยุทธ์เหล่านี้มีหลักการทางทฤษฎีที่น่าสนใจ โดยเฉพาะในแง่ของการจัดหาเงินทุนเพิ่มเติมให้กับบริษัทลูกเพื่อให้เติบโตอย่างเป็นอิสระจากบริษัทแม่ วัตถุประสงค์จากการใช้กลยุทธ์นี้นอกเหนือจากสร้างแหล่งระดมทุนให้กับบริษัทลูกแล้ว ยังต้องการ “สร้างมูลค่าเพิ่มให้บริษัทแม่”

แต่ทั้งนี้มันอาจไม่ได้เป็นไปตามความคาดหวังเสมอไป ซึ่งผู้ที่รู้ดีที่สุด คือ “เจ้าของกิจการ”

ตามหลักในทางทฤษฎี การ Spin-off ควรช่วยให้บริษัทแม่ได้รับการประเมินมูลค่าสูงขึ้น เนื่องจากบริษัทลูกได้รับการประเมินมูลค่าแยกออกไป

แต่ในทางปฏิบัติ เรากลับพบว่าเกิด “Holding Company Discount” หรือที่เรียกว่า “ส่วนลดมูลค่าของบริษัทแม่หลังการ Spin-off” โดยเฉพาะในกรณีที่ธุรกิจของบริษัทแม่ไม่สามารถดึงดูดความสนใจจากนักลงทุนได้เพียงพอ ขณะเดียวกัน บริษัทลูกกลับเป็นที่น่าสนใจมากกว่า

นี่อาจจะเป็นจุดเริ่มต้นของความเลวร้ายทางด้านราคาหุ้นภายหลังจากการ Spin-off เหตุผลมาจาก นักลงทุนอาจเลือกลงทุนในบริษัทลูกแทน ทำให้มูลค่าของบริษัทแม่ไม่เพิ่มขึ้นตามความคาดหวัง

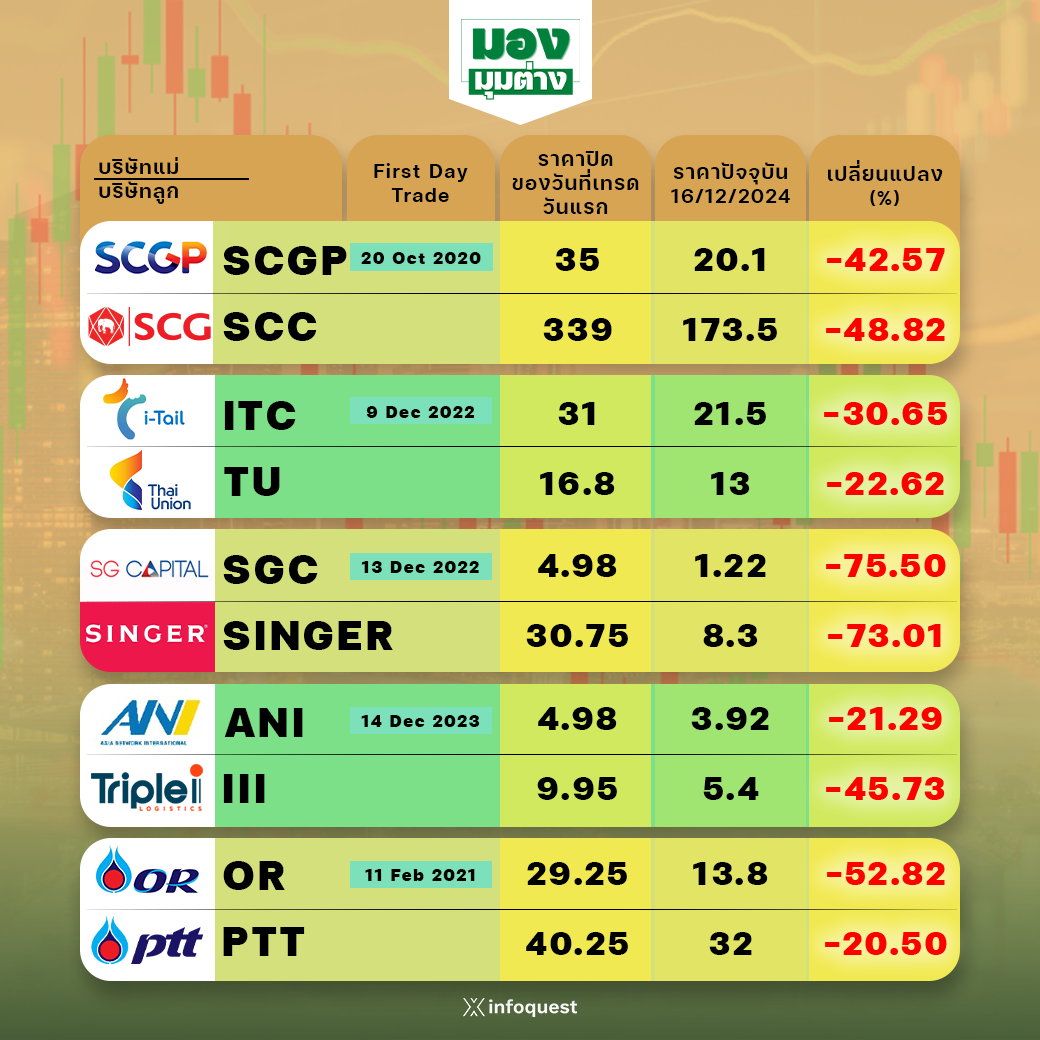

ตัวอย่างจากบริษัทจดทะเบียนไทยที่ดำเนินการ Spin-off แล้วผลลัพธ์ทางด้านราคาหุ้นกลับไม่เป็นไปตามที่หวังมีให้เห็นมากมาย อาทิ

กรณีของหุ้น SCC-SCGP, TU-ITC, SINGER-SGC, III-ANI และ TPIPL-TPIPP ล้วนแล้วแต่เผชิญกับความผิดหวังในด้านการเพิ่มมูลค่าของบริษัทแม่หลังจากส่งบริษัทลูกเข้าจดทะเบียนไปเรียบร้อยแล้ว

ตัวอย่างดังกล่าว ยังสามารถหาเพิ่มเติมได้อีก จากกรณีของ SCC และ TOP ที่ได้เข้าไปถือหุ้นในบริษัท Chandra Asri ที่จดทะเบียนอยู่ในประเทศอินโดนีเซีย โดยทั้งสองบริษัทถือหุ้นอยู่ 30.5% และ 15% ตามลำดับ ปัจจุบัน มูลค่าตลาดของ Chandra Asri ที่ทั้งสองบริษัทถืออยู่นั้นมากกว่า market cap รวมของ SCC และ TOP ถึงประมาณ 65-115% แต่ก็ยังไม่สามารถสะท้อนอะไรออกมาทางด้านราคาหุ้น SCC หรือ TOP ได้เลย

นอกจากนี้ เรายังเห็นแนวโน้มบริษัทจดทะเบียนหลายแห่งในตลาดหุ้นไทยที่มองโลกสวย และคาดหวังผลลัพธ์ที่จะออกมาสวยหรู ยังคงใช้กลยุทธ์นี้อยู่

โดยล่าสุด กรณีของ BANPU นำบริษัท BKV Corporation (BKV) เข้าจดทะเบียนที่ New York Stock Exchange (NYSE) ราคาหุ้น BANPU ลงมาอย่างต่อเนื่องจากวันที่ได้แจ้งข้อมูลการเข้าเทรดของหุ้น BKV ต่อ ตลท.ณ วันที่ 30 กันยายน 2567 ราคาหุ้นปิดที่ 7.05 บาท มาถึงล่าสุดวันที่ 17 ธ.ค. ปิดที่ 5.75 บาท

ท้ายที่สุด เจ้าของกิจการควรจะตระหนักว่าความมั่งคั่งหลักของพวกเขายังอยู่ที่บริษัทแม่ การที่ไม่ได้ถือหุ้นตรงที่บริษัทลูก การที่ยังหวังว่าการนำบริษัทลูกเข้าจดทะเบียน (mark to market) จะทำให้มูลค่าของบริษัทแม่เพิ่มขึ้น คงยากที่จะเป็นไปตามความคาดหวัง หากตัวบริษัทแม่เองไม่ได้สร้างคุณค่าที่แท้จริงหรือดึงดูดนักลงทุนได้เพียงพอ

กลยุทธ์นี้อาจเป็นดาบสองคมที่นำมาซึ่งความเสี่ยงที่หุ้นบริษัทแม่จะยิ่งหมดเสน่ห์ลงไป แทนที่จะเป็นโอกาสอย่างที่คาดหวังไว้ตอนแรก

ธิติ ภัทรยลรดี

โดย สำนักข่าวอินโฟเควสท์ (18 ธ.ค. 67)

Tags: IPO, SCOOP, ตลาดหุ้นไทย, ธิติ ภัทรยลรดี, บริษัทจดทะเบียน, มองมุมต่าง