น.ส.ชญาวดี ชัยอนันต์ ผู้ช่วยผู้ว่าการ สายองค์กรสัมพันธ์ และโฆษกธนาคารแห่งประเทศไทย ธปท. กล่าวในงาน Media Briefing “แบงก์ชาติชวนคุย แก้หนี้ยั่งยืน” โดยยืนยันว่า ธปท.ให้ความสำคัญกับการแก้ปัญหาหนี้ครัวเรือนอย่างต่อเนื่อง ด้วยการปรับมาตรการช่วยเหลือลูกหนี้ให้สอดคล้องกับสถานการณ์ ตั้งแต่การออกมาตรการช่วยเหลือลูกหนี้วงกว้างแบบปูพรมในช่วงโควิด-19 แล้วปรับเป็นมาตรการช่วยเหลือแบบเฉพาะจุด หลังจากที่สถานการณ์เศรษฐกิจดีขึ้น โดยยึดหลักการทำอย่างครบวงจรและถูกหลักการ

ทั้งนี้ ในไตรมาส 3/2566 ธปท. ได้ออกแนวทางการแก้หนี้ครัวเรือนอย่างยั่งยืนที่บางส่วนมีผลบังคับใช้แล้วตั้งแต่ 1 ม.ค.67 เพื่อสานต่อการแก้หนี้ครัวเรือน ผ่านทั้งมาตรการดูแลลูกหนี้กลุ่มเปราะบางที่มีอยู่เดิม และมีมาตรการเพิ่มเติม โดยเฉพาะหลักเกณฑ์การปล่อยสินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending) ซึ่งได้ยกระดับจากการขอความร่วมมือให้สถาบันการเงินช่วยเหลือลูกหนี้ มาเป็นการกำหนดให้สถาบันการเงินต้องให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม ดูแลลูกหนี้ที่มีปัญหาชำระหนี้ด้วยการปรับโครงสร้างหนี้ ช่วยลูกหนี้ที่เข้าข่ายเป็นหนี้เรื้อรังให้ปิดจบหนี้ได้ รวมถึงคุ้มครองสิทธิลูกหนี้ ซึ่งจะช่วยให้การแก้หนี้ครัวเรือนยั่งยืนขึ้น

น.ส.ชญาวดี ยังเชื่อว่า มาตรการของ ธปท.ที่ยกระดับความเข้มงวดในการดูแลธนาคารพาณิชย์ และสถาบันการเงินภายใต้การกำกับ ให้มีการปล่อยสินเชื่ออย่างรับผิดชอบและเป็นธรรมมากขึ้นนี้ จะไม่ส่งผลกระทบให้การปล่อยสินเชื่อของธนาคารพาณิชย์ต้องสะดุด หรือทำให้ลูกค้าเข้าถึงการปล่อยสินเชื่อได้ยากขึ้นแต่อย่างใด แต่กลับจะช่วยให้การปล่อยสินเชื่อมีคุณภาพมากขึ้น ส่งผลดีต่อการแก้หนี้ครัวเรือน และคาดว่าจะทำให้สัดส่วนหนี้ครัวเรือนทยอยลดลงได้

“เรื่องมาตรการฯ เป็นเพียงส่วนเดียวของการที่แบงก์จะปล่อยกู้ แต่ส่วนใหญ่ๆ จะต้องดูความเสี่ยง ดูภาวะเศรษฐกิจ ดูความเสี่ยงลูกหนี้ด้วย ดังนั้น จะไปกระตุก (การปล่อยสินเชื่อ) ในช่วงต้นหรือเปล่า คงจะมีหลายปัจจัย แต่ความตั้งใจของการทำมาตรการ คือ อยากเห็นการปล่อยกู้ที่มีคุณภาพมากขึ้น และเชื่อว่าแบงก์พาณิชย์เอง ก็คงต้องการเช่นนั้นเหมือนกัน” โฆษก ธปท.ระบุ

น.ส.สุวรรณี สุวรรณี เจษฎาศักดิ์ ผู้ช่วยผู้ว่าการ สายกำกับสถาบันการเงิน ธนาคารแห่งประเทศไทย (ธปท.) กล่าวว่า การแก้หนี้ครัวเรือน เป็นเรื่องสำคัญที่ต้องได้รับการแก้ไข รวมทั้งผลักดันให้เกิดการปล่อยสินเชื่อย่างรับผิดชอบและเป็นธรรม โดยฝ่ายเจ้าหนี้หรือสถาบันการเงิน จะต้องรับผิดชอบใน 3 เรื่องสำคัญ คือ 1.ช่วยลูกหนี้ต่อเนื่องด้วยการปรับปรุงโครงสร้างหนี้ 2.ช่วยลูกหนี้เรื้อรังกลุ่มเปราะบาง ให้สามารถปิดจบหนี้ได้ และ 3.คุ้มครองสิทธิลูกหนี้ให้เป็นธรรมยิ่งขึ้น

ส่วนฝ่ายลูกหนี้จะต้องมีวินัย โดยก่อหนี้เท่าที่จำเป็นและชำระคืนไหว พร้อมทั้งเข้าใจเงื่อนไขการกู้เงิน ในขณะที่ฝ่าย ธปท.ต้องเป็นผู้กำกับดูแลอย่างทันเหตุการณ์ และเข้มแข็ง เพื่อให้ลูกหนี้ได้รับการดูแลและคุ้มครองอย่างเหมาะสม เพื่อสามารถแก้ไขปัญหาหนี้ครัวเรือนได้อย่างยั่งยืน

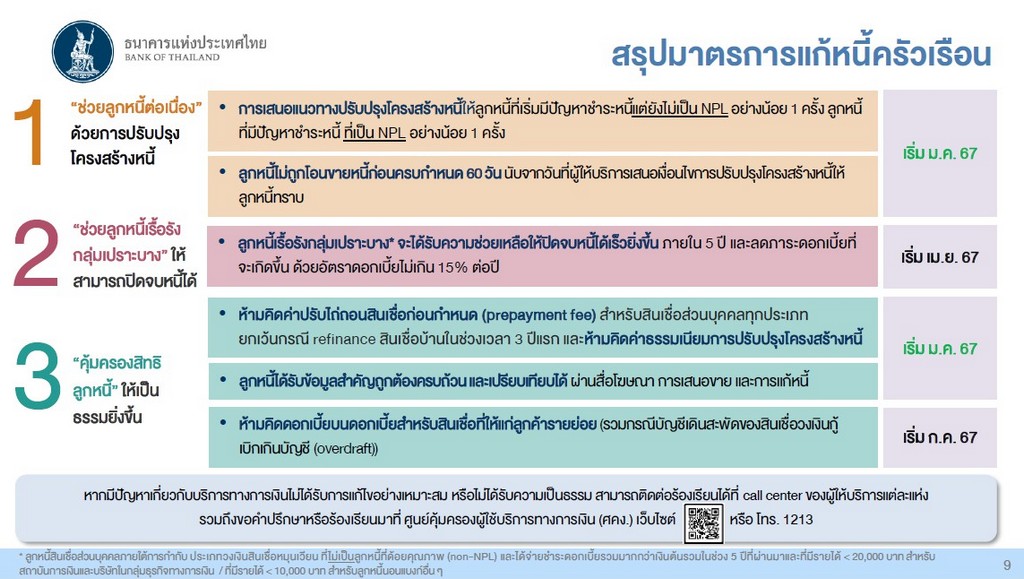

สำหรับมาตรการแก้หนี้ครัวเรือน ในส่วนของธนาคารพาณิชย์ และ non bank สรุปสาระสำคัญได้ดังนี้

1. ช่วยลูกหนี้ต่อเนื่องด้วยการปรับปรุงโครงสร้างหนี้

ตั้งแต่ 1 ม.ค. 67 ลูกหนี้รายย่อยและ SMEs (ที่ไม่เคยผ่านการปรับปรุงโครงสร้างหนี้มาก่อน) เมื่อเริ่มมีปัญหาการชำระหนี้ จะได้รับการเสนอแนวทางปรับโครงสร้างหนี้ที่สอดคล้องกับความสามารถในการชำระหนี้ และเหลือเงินเพียงพอในการดำรงชีพ โดยผู้ให้บริการต้องเสนอแนวทางการช่วยเหลือ (product program) สำหรับลูกหนี้ที่เริ่มมีปัญหาชำระหนี้แต่ยังไม่เป็นหนี้เสีย (NPL) อย่างน้อย 1 ครั้ง และสำหรับลูกหนี้ NPL อีกอย่างน้อย 1 ครั้ง โดยจะไม่ถูกโอนขายหนี้ก่อน 60 วัน นับจากวันที่ผู้ให้บริการเสนอเงื่อนไขปรับโครงสร้างหนี้ให้ลูกหนี้

ส่วนลูกหนี้บัตรเครดิต และสินเชื่อส่วนบุคคล ที่เป็นหนี้ค้างชำระเกิน 120 วัน สามารถเข้าร่วมโครงการคลินิกแก้หนี้ได้ โดยได้รับการปรับเงื่อนไขการชำระหนี้ให้ผ่อนเฉพาะเงินต้นนานสูงสุด 10 ปี อัตราดอกเบี้ยเพียง 3-5% ต่อปี และยกดอกเบี้ยค้างเดิมให้เมื่อชำระครบตามสัญญา (เฉพาะเจ้าหนี้ที่เข้าร่วมโครงการ)

นอกจากนี้ ธปท. ยังมีช่องทางเสริมเพื่อช่วยเหลือลูกหนี้ ได้แก่ ทางด่วนแก้หนี้ สำหรับประชาชนขอความช่วยเหลือด้านการผ่อนชำระหนี้ และหมอหนี้เพื่อประชาชน ที่ให้คำปรึกษาการแก้ปัญหาหนี้อย่างครบวงจรแก่ลูกหนี้รายย่อยและ SMEs

2. ช่วยลูกหนี้เรื้อรังกลุ่มเปราะบางให้สามารถปิดจบหนี้ได้

ตั้งแต่ 1 เม.ย. 67 ลูกหนี้สินเชื่อส่วนบุคคลภายใต้การกำกับ ประเภทวงเงินหมุนเวียน (ไม่รวมสินเชื่อที่มีทะเบียนรถเป็นประกัน สินเชื่อส่วนบุคคลดิจิทัล และบัตรเครดิต) ที่ไม่เป็น NPL และชำระดอกเบี้ยรวมมากกว่าเงินต้นรวมในช่วง 3-5 ปีที่ผ่านมา จะได้รับความช่วยเหลือให้ปิดจบหนี้ได้เร็วขึ้น และลดภาระดอกเบี้ยที่จะเกิดขึ้น โดยจะได้รับการแจ้งเพื่อกระตุกพฤติกรรม และร่วมแก้ปัญหาหนี้กับเจ้าหนี้โดยเร็ว

– ลูกหนี้ของสถาบันการเงิน และบริษัทในกลุ่มธุรกิจทางการเงิน ที่มีรายได้ต่อเดือนน้อยกว่า 20,000 บาท

– ลูกหนี้ non bank อื่นๆ ที่มีรายได้ต่อเดือนน้อยกว่า 10,000 บาท

โดยสามารถเข้าร่วมมาตรการแก้หนี้เรื้อรัง (opt-in) ด้วยการเปลี่ยนประเภทสินเชื่อหมุนเวียน เป็นสินเชื่อที่ผ่อนชำระเป็นงวด (installment loan) ให้ปิดจบหนี้ได้ภายใน 5 ปี ด้วยอัตราดอกเบี้ยที่แท้จริงไม่เกิน 15% ต่อปี

3. คุ้มครองสิทธิลูกหนี้ให้เป็นธรรมยิ่งขึ้น

ลูกหนี้ได้รับการดูแลให้การคิดดอกเบี้ยและค่าธรรมเนียมเป็นธรรมมากขึ้น ตลอดจนได้รับข้อมูลสำคัญถูกต้อง ครบถ้วน และเปรียบเทียบได้ รวมทั้งส่งเสริมวินัยทางการเงิน ไม่ถูกคิดค่าปรับไถ่ถอนสินเชื่อก่อนกำหนด (prepayment fee) สำหรับสินเชื่อส่วนบุคคลทุกประเภท ยกเว้นกรณี refinance สินเชื่อบ้านในช่วงเวลา 3 ปีแรก เพื่อให้ลูกหนี้มีโอกาสได้ดอกเบี้ยต่ำ โดย

– ไม่ถูกคิดค่าธรรมเนียมการปรับปรุงโครงสร้างหนี้ ยกเว้นค่าประเมินราคาหลักประกัน ซึ่งจำเป็นต้องนำข้อมูลดังกล่าวมาใช้ประกอบการพิจารณากำหนดเงื่อนไขการปรับปรุงโครงสร้างหนี้

– ไม่ถูกคิดดอกเบี้ยทบต้นสำหรับสินเชื่อที่ให้แก่ลูกค้ารายย่อย รวมกรณีบัญชีเดินสะพัดของสินเชื่อวงเงินกู้เบิกเกินบัญชี (overdraft) (เริ่ม 1 ก.ค. 67)

นอกจากนี้ ลูกหนี้ได้รับข้อมูลสำคัญถูกต้องครบถ้วน และเปรียบเทียบได้ รวมทั้งส่งเสริมวินัยทางการเงิน ผ่านการให้ข้อมูลของผู้ให้บริการเพื่อกระตุกพฤติกรรมตลอดวงจรหนี้ เช่น การมีคำเตือน “กู้เท่าที่จำเป็นและชำระคืนไหว” และอัตราดอกเบี้ยต่อปีต่ำสุด – สูงสุดในสื่อโฆษณา การแจ้งเตือนเมื่อจะมีภาระค่างวดหรืออัตราดอกเบี้ยเพิ่มขึ้น (เริ่ม 1 ก.ค. 67) การแจ้งข้อดี-ข้อเสียของแต่ละทางเลือกในการแก้หนี้ ตลอดจนการประชาสัมพันธ์ผ่านสื่อออนไลน์อย่างต่อเนื่อง เช่น การจัดทำคลิปส่งเสริมความรู้ทางการเงินเผยแพร่ผ่านช่องทางออนไลน์ต่าง ๆ เพื่อให้ประชาชนรู้เท่าทัน และรู้วิธีแก้ไขปัญหาเมื่อต้องประสบภัยทางการเงิน

อย่างไรก็ดี เพื่อให้การแก้หนี้ครัวเรือนมีประสิทธิภาพและยั่งยืน ลูกหนี้จำเป็นต้องปรับตัว และสร้างวินัยทางการเงินเพิ่มขึ้น (responsible borrowing) เช่น รู้สิทธิและเงื่อนไขสำคัญของสินเชื่อก่อนกู้ เป็นหนี้เท่าที่จำเป็นและชำระคืนไหว ชำระหนี้ตรงเวลา และเมื่อมีปัญหาชำระหนี้ให้รีบติดต่อเจ้าหนี้เพื่อขอปรับโครงสร้างหนี้

ธปท. จะกำกับดูแลผู้ให้บริการอย่างทันการณ์และใกล้ชิด เพื่อให้มั่นใจว่าลูกหนี้ได้รับการช่วยเหลือที่ตรงจุด เหมาะสม และได้รับบริการที่เป็นธรรม

น.ส.สุวรรณี กล่าวว่า ธปท. จะตรวจสอบผู้ให้บริการอย่างต่อเนื่อง (ongoing supervision) เช่น ผลักดันและติดตามให้ผู้ให้บริการช่วยเหลือลูกหนี้ในช่วงโควิด 19 หรือตรวจสอบเรื่องการเรียกเก็บค่าธรรมเนียมสินเชื่อรายย่อยของผู้ให้บริการบางแห่งที่ไม่เป็นไปตามหลักเกณฑ์

ที่สำคัญ ในปีนี้ ธปท.จะตรวจสอบการปฏิบัติตามหลักเกณฑ์ Responsible Lending อย่างใกล้ชิด เช่น การโฆษณาให้ข้อมูลคำเตือนพร้อมอัตราดอกเบี้ยที่ถูกต้อง การให้สินเชื่อที่ลูกหนี้จ่ายไหว เพื่อกำกับดูแลให้เจ้าหนี้รับผิดชอบต่อลูกค้าตลอดวงจรหนี้อย่างเหมาะสม และส่งเสริมให้ลูกหนี้มีวินัยทางการเงิน สามารถบริหารจัดการหนี้ให้เป็นประโยชน์กับตัวเอง

ทั้งนี้ ธปท.จะใช้เครื่องมือใหม่ ๆ และข้อมูลที่หลากหลาย เพื่อวิเคราะห์ ติดตามและประเมินการปฏิบัติตามเกณฑ์ รวมถึงปัญหา/เรื่องร้องเรียนของผู้ใช้บริการทางการเงิน ตลอดจนยกระดับการตรวจสอบผู้ให้บริการเชิงรุกให้มีประสิทธิภาพยิ่งขึ้น เช่น ใช้เทคโนโลยีวิเคราะห์ข้อมูล (text analytics) บนสื่อโซเชียลมีเดีย ชี้เบาะแส ติดตามปัญหาจากการใช้บริการทางการเงินที่มีการกล่าวถึงในสังคมออนไลน์ วิเคราะห์ข้อมูลคุณภาพการให้บริการของสถาบันการเงิน และเรื่องที่ประชาชนร้องเรียนมายัง ธปท. ผ่านช่องทางออนไลน์และออฟไลน์

โดย สำนักข่าวอินโฟเควสท์ (17 ม.ค. 67)

Tags: ชญาวดี ชัยอนันต์, ธปท., หนี้ครัวเรือน