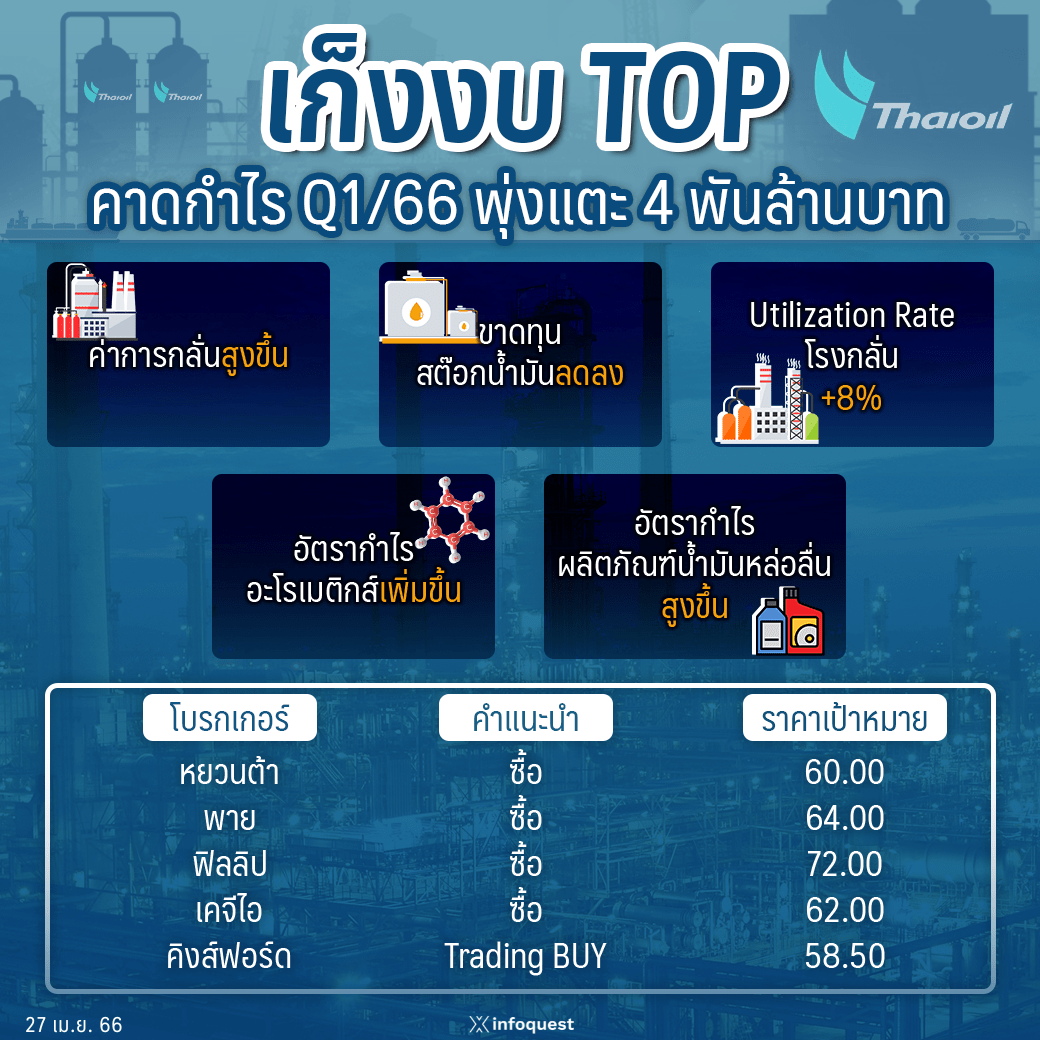

บมจ.ไทยออยล์ (TOP) มีโอกาสที่จะเห็นกำไรสุทธิไตรมาส 1/66 ฟื้นตัวโดดเด่น แตะระดับ 4 พันล้านบาท เมื่อเทียบกับไตรมาสก่อนหน้า จากรับรู้ขาดทุนสต็อกน้ำมันลดลง และค่าการกลั่นปรับตัวดีขึ้น ขณะที่จะปรับตัวลดลงเมื่อเทียบกับช่วงเดียวกันของปีก่อน จากราคาน้ำมันที่ปรับตัวขึ้น รับสถานการณ์ความไม่สงบในรัสเซียและยูเครน

นายปรินทร์ นิกรกิตติโกศล ผู้ช่วยผู้อำนวยการ ฝ่ายวิเคราะห์การลงทุน บล.หยวนต้า (ประเทศไทย) คาดกำไรสุทธิไตรมาส 1/66 อยู่ที่ 4,300 ล้านบาท เพิ่มขึ้น 2,800% (QoQ) จากฐานต่ำที่มีกำไร 147 ล้านบาทในไตรมาส 4/65

ความสามารถทำกำไรระดับดีขึ้นสาเหตุมาจาก 1. อัตราการกลั่น (utilization rate) คาดจะทำได้ที่ระดับ 112% หรือเพิ่มขึ้น 8% QoQ หลังปิดซ่อมบำรุงหน่วยกลั่นที่ 2 ในไตรมาสก่อน 2. ค่าการกลั่นคาดว่าจะสูงขึ้นเป็น 9.6 เหรียญสหรัฐต่อบาร์เรล หนุนด้วยต้นทุนน้ำมัน Crude Premium ลดลง และ Crack Spread น้ำมันเบนซินสูงขึ้น

3.อัตรากำไรอะโรเมติกส์เพิ่มขึ้นเป็น 1 เหรียญสหรัฐต่อบาร์เรล ตามทิศทาง Spread PX และ BZ 4. อัตรากำไรผลิตภัณฑ์น้ำมันหล่อลื่นสูงขึ้นตามอัตราการผลิตกลับเป็นปกติหลังผ่านช่วงปิดซ่อมบำรุงในไตรมาสก่อน 5.ขาดทุนสต็อกน้ำมันเหลือ 3.3 พันล้านบาท ลดลงจาก 7.1 พันล้านบาทในไตรมาส 4/65 6.ประเมินกำไร Oil Hedging และ FX รวมราว 850 ล้านบาท จากการปรับตัวลงของ Crack Spread น้ำมันดีเซลและเงินบาทแข็งค่า

อย่างไรก็ตาม กำไรในไตรมาส 1/66 เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) คาดว่าจะปรับตัวลดลง 41% เนื่องจากฐานสูงจากราคาน้ำมันดิบได้รับอานิสงส์สถานการณ์รัสเซียและยูเครนทำให้มีกำไรจากสต็อกน้ำมันสูงถึง 1.2 หมื่นล้านบาท

ทั้งนี้ หากกำไรสุทธิไตรมาส 1/66 เป็นไปตามคาด จะคิดเป็น 32% ของการคาดการณ์กำไรสุทธิทั้งปีที่ 1.3 หมื่นล้านบาท ลดลง 59% จากปีก่อน

สำหรับแนวโน้มไตรมาส 2/66 คาดกำไรสุทธิจะลดลง เมื่อเทียบกับช่วงเดียวกันของปีก่อน และเมื่อทียบกับไตรมาส 1/66 ก็ไม่ได้โดดเด่น จากค่าการกลั่นลดลงตามดีมานด์ หลังผ่านฤดูหนาวมาแล้ว และยังมีความกังวลต่อเศรษฐกิจโลกชะลอตัว อีกทั้งในฝั่งของซัพพลาย ก็มีกำลังการผลิตใหม่เข้าสู่ตลาดมากขึ้น ขณะที่จีนและอินเดียก็เร่งส่งออกมาในภูมิภาค

ขณะที่ บล.พาย คาดกำไรสุทธิไตรมาส 1/66 ที่ 4.4 พันล้านบาท (-38% YoY, >1000% QoQ) แม้ GIM จะขยายตัว 62% แต่กำไร YoY กลับปรับลดลงเพราะขาดทุนสต็อกน้ำมันที่ 3.5 พันล้านบาท ในไตรมาส 1/66 จากกำไรที่ 1.45 หมื่นล้านบาทในไตรมาส 1/65

ส่วนกำไรพุ่งแรง QoQ ได้แรงหนุนจาก GIM ที่สูงขึ้น 12% และขาดทุนสต็อกน้ำมันที่น้อยลงเป็น 9.2 พันล้านบาท ในไตรมาส 4/65

หากไม่รวมกำไร/ขาดทุนสต็อกน้ำมัน คาดว่า market GIM ไตรมาส 1/23 จะโตเป็น 12.5 เหรียญสหรัฐ/บาร์เรล (+62% YoY, +12% QoQ) จากธุรกิจโรงกลั่นที่แข็งแกร่งด้วยค่าการกลั่นที่ 10.3 เหรียญสหรัฐ/บาร์เรล (+60% YoY, +10% QoQ) หนุนจากส่วนต่างราคาเบนซินที่ดีขึ้น ด้านส่วนแบ่งธุรกิจอะโรเมติกส์และนำมันหล่อลื่นพื้นฐานก็คาดว่าจะปรับดีขึ้น QoQ หนุนจากส่วนต่างราคาอะโรเมติกส์ (PX, BZ) และอัตราการดำเนินงานที่ดีขึ้น ทั้งนี้บริษัทจะรับรู้กำไรพิเศษครั้งเดียวจำนวน 900 ล้านบาท จากสัญญาป้องกันความเสี่ยงและอัตราแลกเปลี่ยน (FX)

ส่วนแนวโน้มไตรมาส 2/66 คาดค่าการกลั่นของ TOP จะลดลงฉุด จากส่วนต่างราคาดีเซลและเชื้อเพลิงอากาศยานที่อ่อนตัว ทั้งนี้ค่าการกลั่นสิงคโปร์ตั้งแต่ต้นไตรมาส 2/66 ลดลงมาอยู่ที่ 4.7 เหรียญสหรัฐ/บาร์เรล หรือลดไปเกือบ 40% จากค่าเฉลี่ยในไตรมาส 1/66 ที่ 8.2 เหรียญสหรัฐ/บาร์เรล เป็นเพราะเศรษฐกิจจีนที่ฟื้นตัวช้ากว่าคาด, ความกังวลเรื่องเศรษฐกิจโลกถดถอย และการส่งออกน้ำมันกลั่นจากรัสเซียที่สูงขึ้น ซึ่งน่าจะไปกดดันค่าการกลั่นระยะสั้น

แต่เมื่อเทียบค่าการกลั่นเฉลี่ย 5 ปีที่ 5 เหรียญสหรัฐ/บาร์เรล ก็ถือว่าระดับปัจจุบันไม่ได้เลวร้าย โดยส่วนต่างราคาเบนซินและดีเซลยังยืนเหนือค่าเฉลี่ยที่ 15 เหรียญสหรัฐ/บาร์เรล ส่วนการลดปริมาณผลิตลงเพิ่มเติมของ OPEC+ ภายในเดือน พ.ค. และอุปสงค์น้ำมันในจีนที่ค่อย ๆ ฟื้นขึ้นก็คาดว่าจะหนุนค่าการกลั่นในครึ่งปีหลังได้

หุ้น TOP ให้มูลค่าพื้นฐานใหม่ที่ 64 บาท อิง 0.9x PBV 23E คิดเป็นส่วนลด 10% ต่อค่าเฉลี่ย 5 ปีและสะท้อนอัตราผลตอบแทนผู้ถือหุ้น (ROE) ที่ลดลง แม้กำไรสุทธิอาจลดลงในปีนี้ แต่น่าจะเป็นการกลับสู่ระดับปกติหลังแตะยอดสูงในปี 65

ขณะที่ บล.ฟิลลิป คาดไตรมาส 1/66 กำไรสุทธิของ TOP จะอยู่ที่ 4,056 ล้านบาท ฟื้นตัวอยางมีนัยสำคัญเมื่อเทียบ QoQ แต่ -43.5% YoY โดยกำไรสุทธิที่ฟื้นตัว QoQ มีแรงหนุนจาก GRM ที่คาดว่าจะปรับตัวดีขึ้น เนื่องจาก crude premium ลดลงมาที่ 4.96 เหรียญสหรัฐ/บาร์เรล จาก 7 เหรียญสหรัฐ/บาร์เรลในไตรมาส 4/65 และ utilization rate ของโรงกลั่นที่คาดว่าจะเพิ่มขึ้นมาอยู่ที่ 110% จากเดิม 103%ในไตรมาส 4/65

ธุรกิจอะโรเมติกส์ คาดว่าจะมีผลการดำเนินงานปรับตัวดีขึ้น QoQ เนื่องจากคาดว่า GIM ในไตรมาส 1/66 จะอยู่ที่ราว 1 เหรียญสหรัฐ/บาร์เรล ปรับตัวสูงขึ้นจาก 0.8 เหรียญสหรัฐ/บาร์เรลในไตรมาส 4/65 ประกอบกับ utilization rate ที่คาดว่าจะอยู่ที่ราว 70% จากเดีม 67% ในไตรมาส 4/65

ธุรกิจน้ำมันหล่อลื่น คาดว่า GIM จะทรงตัว QoQ อยู่ที่ราว 1.1 เหรียญสหรัฐ/บาร์เรล ขณะที่ utilization rate มีแนวโน้มกลับสู่ภาวะปกติมากขึ้นอยู่ที่ราว 85% จากเดิม 43% ในไตรมาส 4/65 เนื่องจากการปิดซ่อมบำรุงตามแผนส่วนราคาน้ำมันดิบที่อ่อนตัวลง QoQ ส่งผลให้คาดว่า TOP จะการรับรู้ขาดทุนจากสต๊อกน้ำมันราว 3.6 เหรียญสหรัฐ/บาร์เรล หรือคิดเป็น -3,347 ล้านบาท (ขาดทุนจากสต๊อกน้ำมันในไตรมาส 4/65 อยู่ที่ 9.6 เหรียญสหรัฐ/บาร์เรล หรือคิดเป็น -9,178 ล้านบาท

แต่ผลการดำเนินงานยังคงมีแรงหนุนจากการรับรู้กำไรการป้องกันความเสี่ยงราว 500 ล้านบาท และการรับรู้กำไรจากอัตราแลกเปลี่ยนอีกประมาณ 200 ล้านบาท

โดย สำนักข่าวอินโฟเควสท์ (27 เม.ย. 66)

Tags: TOP, ปรินทร์ นิกรกิตติโกศล, หุ้นไทย, ไทยออยล์