ฝ่ายส่งเสริมความรู้ตลาดทุนและศูนย์ประสานงานต่างจังหวัด สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) นำเสนอบทความเรื่อง “ก.ล.ต. ชวนทำความรู้จักข้อมูลสำคัญจาก “หนังสือชี้ชวน” โดยระบุว่า การออกเสนอขายหุ้นต่อประชาชน (Initial Public Offering) หรือที่เราคุ้นหูกันว่า “IPO” ยังคงมีให้เราเห็นตามข่าวกันอย่างต่อเนื่อง โดยในปี 2564 มีบริษัทขนาดใหญ่หลายรายเปิดโอกาสให้ประชาชนร่วมเป็นเจ้าของบริษัทด้วยการเสนอขายหุ้น ทำให้เกิดกระแสการลงทุนในหุ้น IPO ที่คึกคัก และมีผู้ลงทุนรายใหม่เข้ามาลงทุนเพิ่มขึ้นอีกด้วย

เมื่อพิจารณาในมุมมองของกิจการที่ต้องการเงินทุน นับเป็นการสร้างโอกาสให้บริษัทได้ระดมทุนนำเงินไปใช้ขยายกิจการให้เติบโตยิ่งขึ้น เป็นผลดีต่อเศรษฐกิจของประเทศ และในมุมของผู้ลงทุนก็เป็นอีกทางเลือกในการลงทุนที่ช่วยสร้างโอกาสให้ได้รับผลตอบแทนมากกว่าการฝากเงินและยังมีส่วนร่วมเป็นเจ้าของบริษัทเหล่านั้นโดยใช้เงินจำนวนไม่มาก

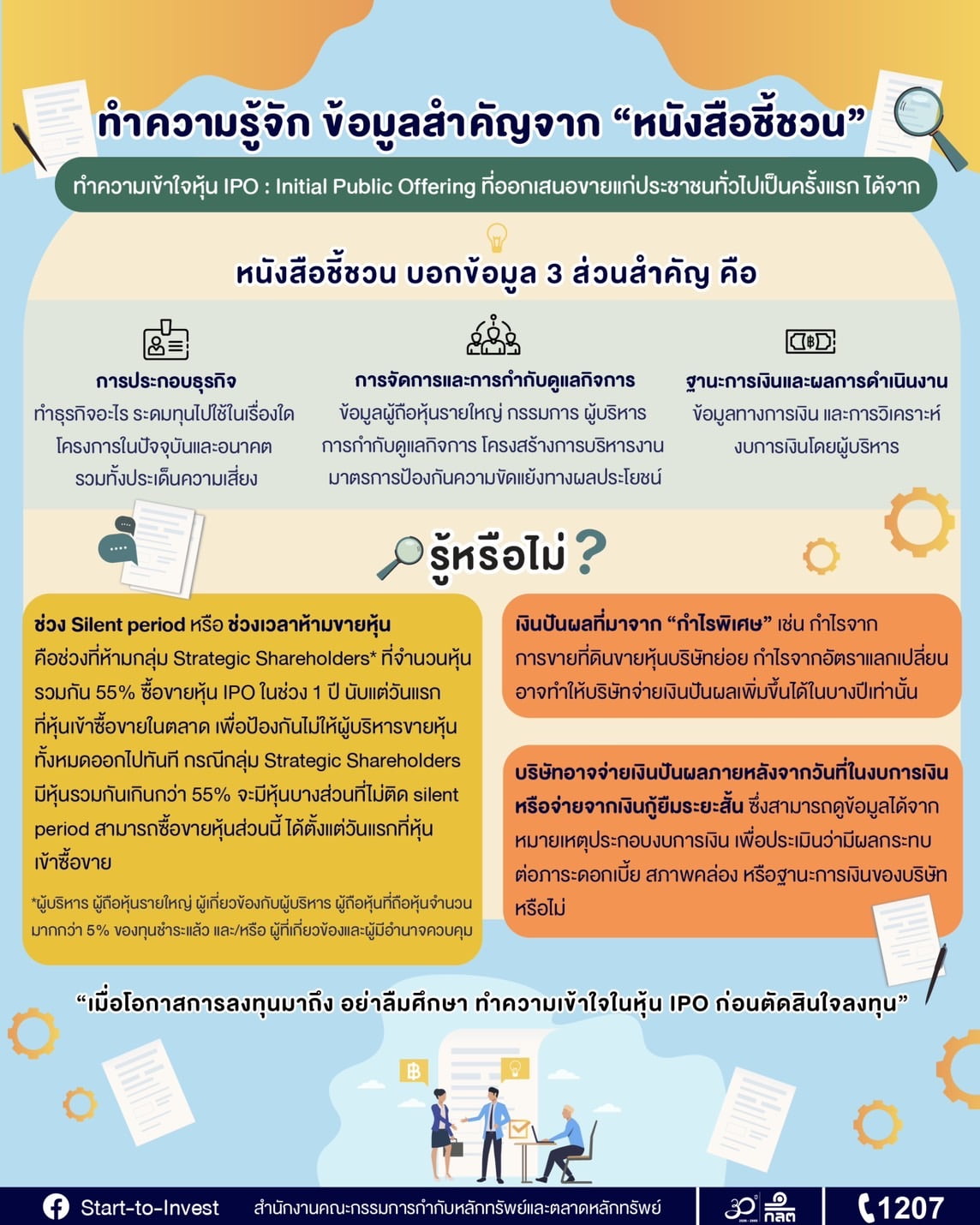

เมื่อโอกาสการลงทุนมาถึง ก่อนตัดสินใจลงทุน ผู้ลงทุนสามารถทำความเข้าใจกับหุ้น IPO จาก หนังสือชี้ชวน ซึ่งจะให้ข้อมูล 3 ส่วนที่สำคัญ คือ

1. การประกอบธุรกิจ ให้ข้อมูลว่าบริษัททำธุรกิจอะไร มีลูกค้าเป็นใคร เงินที่ได้จากการระดมทุนจะนำไปใช้ในเรื่องใด ปัจจุบันบริษัทมีโครงการอะไรบ้างและโครงการในอนาคตจะเป็นอย่างไร รวมทั้งความเสี่ยงจากการประกอบธุรกิจ เป็นต้น

2. การจัดการและการกำกับดูแลกิจการ ให้ข้อมูลเกี่ยวกับผู้ถือหุ้นรายใหญ่ กรรมการ ผู้บริหาร การกำกับดูแลกิจการ โครงสร้างการบริหารงาน การทำรายการกับบุคคลที่เกี่ยวข้อง รวมถึงมาตรการป้องกันความขัดแย้งทางผลประโยชน์

3. ฐานะการเงินและผลการดำเนินงาน ให้ข้อมูลทางการเงิน และการวิเคราะห์งบการเงินโดยผู้บริหาร

เมื่อผู้ลงทุนรู้จักธุรกิจของบริษัทแล้ว และต้องการทำความรู้จักกับ “กลุ่มผู้ถือหุ้นใหญ่” ที่จะมีสิทธิออกเสียงนำบริษัทให้เติบโตต่อไป และถ้าบริษัทเติบโต บริษัทจะจ่ายเงินปันผลอย่างไร ผู้ลงทุนสามารถหาข้อมูลได้จากหนังสือชี้ชวนในหัวข้อ “การจัดการและการกำกับดูแลกิจการ” และ “โครงสร้างผู้ถือหุ้น” ที่จะอธิบายถึงกลุ่มผู้ถือหุ้นรายใหญ่ คณะกรรมการบริษัท คณะกรรมการตรวจสอบและผู้บริหาร ว่าจะมีการออกนโยบายที่จะทำให้ธุรกิจเติบโตได้อย่างไรบ้าง

นอกจากนี้ ทางตลาดหลักทรัพย์แห่งประเทศไทยได้กำหนดเกณฑ์สำหรับบริษัทที่นำหุ้นเข้าจดทะเบียน เกี่ยวกับช่วงระยะเวลาที่ห้ามขายหุ้น หรือที่รู้จักกันว่า “Silent period” สำหรับกลุ่มผู้ถือหุ้นที่ไม่ใช่ผู้ลงทุนรายย่อย หรือเรียกว่า “Strategic Shareholders” ซึ่งได้แก่ กรรมการ ผู้จัดการ และผู้บริหาร รวมถึงผู้ที่เกี่ยวข้องและและผู้ถือหุ้นที่ถือหุ้นจำนวนมากกว่าร้อยละ 5 ของทุนชำระแล้ว รวมถึงผู้ที่เกี่ยวข้องและผู้มีอำนาจควบคุม เพื่อช่วยสร้างความมั่นใจให้ผู้ลงทุนรายย่อยว่า Strategic Shareholders จะถือหุ้นบริษัทไปอีกระยะหนึ่ง

โดยหุ้นของกลุ่ม Strategic Shareholders จำนวนรวมกัน 55% ของทุนชำระแล้วหลัง IPO จะถูกห้ามซื้อขายในช่วง 1 ปีนับแต่วันแรกที่หุ้นเข้าซื้อขายในตลาด นั่นหมายความว่า ณ วันแรกที่หุ้นเข้าซื้อขาย หุ้นของกลุ่ม Strategic Shareholders จำนวน 55% จะถูกล็อกห้ามซื้อขาย และเมื่อครบกำหนด 6 เดือน จะสามารถทยอยขายหุ้นได้ 25% ของหุ้นที่ถูกห้ามขาย เมื่อครบเวลา 1 ปี จึงสามารถขายหุ้นทั้งหมดได้ 100%

เกณฑ์ดังกล่าวจะช่วยป้องกันไม่ให้ผู้บริหารขายหุ้นทั้งหมดออกไปทันที เพราะการขายหุ้นในช่วงวันแรกที่เข้าซื้อขาย อาจทำให้ราคาหุ้น IPO ต่ำลงอาจส่งผลต่อความเชื่อมั่นของผู้ลงทุน และอาจส่งผลต่อความน่าเชื่อถือของบริษัทในอนาคต

อย่างไรก็ดี ในกรณีที่กลุ่ม Strategic Shareholders มีหุ้นรวมกันเกินกว่า 55% จะทำให้มีหุ้นบางส่วนของ Strategic Shareholders ที่ไม่ติด silent period ซึ่งเป็นดุลพินิจของ Strategic Shareholders ในการที่จะขายหุ้นส่วนนี้ โดยสามารถทำได้ตั้งแต่วันแรกที่หุ้นเข้าซื้อขาย

นอกจากนี้ ในบางกรณีอาจมีการซื้อขายหุ้น IPO แบบ Big Lot ซึ่งเป็นการซื้อขายหลักทรัพย์ในกระดานรายใหญ่สำหรับ นักลงทุนรายใหญ่ เช่น สถาบัน เจ้าของกิจการ กลุ่มบริษัท หรือนักลงทุนที่รวมตัวกันเพื่อซื้อหุ้นตัวนั้นตั้งแต่ 1 ล้านหุ้น หรือ 3 ล้านบาทขึ้นไป ที่ราคา IPO

อีกเรื่องหนึ่งในหนังสือชี้ชวนที่ผู้ลงทุนควรศึกษา คือ การจ่ายเงินปันผล ซึ่งบริษัทจะระบุว่าจะมีนโยบายการจ่ายปันผล และเงื่อนไขการจ่ายเงินปันผลอย่างไร โดยแต่ละบริษัทจะกำหนดการจ่ายเงินปันผลแตกต่างกันไป โดยมักคิดเป็นสัดส่วนของกำไรสุทธิ ทั้งนี้ อัตราการจ่ายเงินปันผลอาจเปลี่ยนแปลงได้ โดยบริษัทอาจกำหนดเป็นเงื่อนไขเพิ่มเติม และในปีใดที่บริษัทมียอดขาดทุนสะสมอยู่ กฎหมายจะกำหนดให้ไม่สามารถจ่ายเงินปันผลให้ผู้ถือหุ้นได้

นอกจากนี้ ผู้ลงทุนควรพิจารณาความสม่ำเสมอของการจ่ายเงินปันผลอีกด้วย โดยหากเป็นเงินปันผลที่มาจาก “กำไรพิเศษ” เช่น กำไรจากการขายที่ดิน ขายหุ้นบริษัทย่อย กำไรจากอัตราแลกเปลี่ยน บริษัทก็อาจจะจ่ายเงินปันผลได้สูงในบางปีเท่านั้น อีกทั้งในบางกรณีที่บริษัทมีการจ่ายปันผลภายหลังจากวันที่ระบุในงบการเงิน เช่น ข้อมูลในงบการเงินแสดงฐานะการเงิน ณ วันที่ 31 ธันวาคม 2564 และบริษัทจ่ายเงินปันผลภายหลังจากวันดังกล่าวทำให้ไม่สะท้อนค่าใช้จ่ายในงบการเงิน แต่จะอธิบายไว้ในหมายเหตุประกอบงบการเงิน หรือจ่ายปันผลจากเงินกู้ยืมระยะสั้น

ทั้งสองกรณี ผู้ลงทุนจะต้องพิจารณาว่ากระทบต่อภาระดอกเบี้ย สภาพคล่อง หรือฐานะการเงินของบริษัทหรือไม่ มีผลต่ออัตราหนี้สินต่อผู้ถือหุ้นหรือไม่ ซึ่งข้อมูลเหล่านี้สามารถดูได้จากหัวข้อ “การวิเคราะห์และคำอธิบายของฝ่ายจัดการ” ที่จะทำให้เรารู้จักบริษัทในเชิงวิเคราะห์ถึงสาเหตุการเพิ่มขึ้นหรือลดลงของตัวเลขในงบการเงินที่สำคัญ ช่วยให้อ่านงบการเงินได้เข้าใจมากขึ้น และพิจารณาต่อได้ว่าเป็นเหตุการณ์ที่เกิดจากการทำธุรกิจปกติ ผลกระทบจากเหตุการณ์พิเศษ รวมทั้งรายการสำคัญที่เกิดภายหลังงบการเงิน ผู้ลงทุนควรศึกษาข้อมูลเพื่อให้มองภาพการลงทุนของบริษัทและประเมินความยั่งยืนของเงินปันผลได้ถูกต้อง

โดย สำนักข่าวอินโฟเควสท์ (05 เม.ย. 65)

Tags: ก.ล.ต., หนังสือชี้ชวน, หุ้นไทย, หุ้นไอพีโอ